A partir da competência Março/2020, com base no artigo 11 da Emenda Constitucional nº 103/2019, que tratou da Reforma da Previdência, houve modificação na forma de contribuição dos trabalhadores, determinando que as alíquotas sejam aplicadas de forma progressiva sobre o salário de contribuição do segurado, incidindo cada alíquota sobre a faixa de valores compreendida nos respectivos limites.

Com isso, na prática, poderá haver redução do valor do INSS retido em alguns casos, bem como poderá haver aumento em outros.

Desta forma, a partir de março/2020 temos a seguinte tabela de contribuição de segurados empregados, empregado doméstico e trabalhador avulso:

| SALÁRIO-DE-CONTRIBUIÇÃO (R$) | ALÍQUOTA PARA FINS DE RECOLHIMENTO AO INSS |

| até 1.045,00 | 7,50% |

| de 1.045,01 até 2.089,60 | 9% |

| de 2.089,61 até 3.134,40 | 12% |

| de 3.134,41 até 6.101,06 | 14% |

Para melhor entendimento, apresentamos os exemplos a seguir:

EXEMPLO 1:

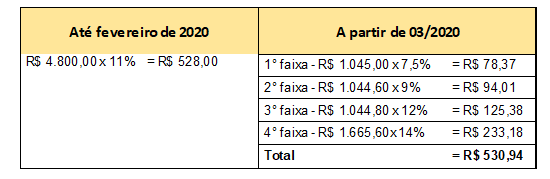

Empregado com salário mensal de R$ 4.800,00:

Anteriormente à entrada em vigor da Reforma da Previdência, a contribuição devida seria de R$ 528,00, com alíquota efetiva de 11% sobre o salário.

Após a vigência das novas alíquotas, a contribuição será de R$ 530,94.

O cálculo dessa alíquota efetiva é feito da seguinte forma:

– Alíquota 1 completa: R$ 1.045,00 x 7,5% = R$ 78,37

Até o limite de R$ 1.045,00, a alíquota devida é de 7,5%.

– Alíquota 2 completa: R$ 1.044,60 x 9% = R$ 94,01

A aplicação dessa alíquota ocorre a partir da diferença de R$ 2.089,60 (limite da 2ª faixa de renda) – R$ 1.045,00 (base de cálculo da 1ª faixa de renda, sobre a qual já houve incidência).

Assim, R$ 2.089,60 – R$ 1.045,00 = R$ 1.044,60, sobre este valor incide 9%.

– Alíquota 3 completa: R$ 1.044,80 x 12% = R$ 125,38

A aplicação dessa alíquota ocorre a partir da diferença de R$ 3.134,40 (limite da 3ª faixa de renda) – R$ 2.089,60 (base de cálculo da 2ª faixa de renda, sobre a qual já houve incidência).

Assim: R$ 3.134,40 – R$ 2.089,60 = R$ 1.044,80, sobre este valor incide 12%.

– Alíquota 4 residual: R$ 1.665,60 x 14% = R$ 233,18

A aplicação dessa alíquota ocorre a partir da diferença de R$ 4.800,00 (salário recebido pelo empregado enquadrado na 4ª faixa de renda) – R$ 3.134,40 (limite da 3ª faixa de renda, sobre a qual já houve incidência

Assim: R$ 4.800,00 – R$ 3.134,40 = R$ 1.665,60. Sobre este valor incide 14%.

– Valor final: R$ 78,37 + R$ 94,01 + R$ 125,38 + R$ 233,18 = R$ 530,94 de contribuição previdenciária a cargo do empregado.

EXEMPLO 2:

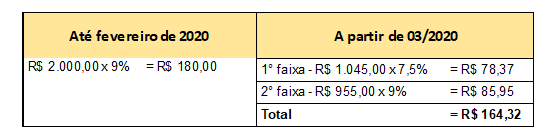

Empregado com salário mensal de R$ 2.000,00.

Anteriormente à entrada em vigor da Reforma da Previdência, a contribuição é de R$ 180,00 com alíquota efetiva de 9% sobre o salário.

Após a vigência dessas novas alíquotas, a contribuição será de R$ 164,32.

O cálculo dessa alíquota efetiva ocorreu da seguinte forma:

– Alíquota 1 completa: R$ 1.045,00 x 7,5% = R$ 78,37

Até o limite de R$ 1.039,00, a alíquota devida é de 7,5%.

– Alíquota 2 residual: R$ 955,00 x 9% = R$ 85,95

A aplicação dessa alíquota ocorre a partir da diferença de R$ 2.000,00 (salário recebido pelo empregado enquadrado na 2ª faixa de renda) – R$ 1.045,00 (base de cálculo da 1ª faixa de renda, sobre a qual já houve incidência).

Assim, R$ 2.000,00 – R$ 1.045,00 = R$ 955,00 sobre o qual incide 9%.

– Valor final: R$ 78,37 + R$ 85,95 = R$ 164,32 de contribuição previdenciária do empregado.

Com a mudança na metodologia de cálculo na contribuição dos trabalhadores por conta da Reforma da Previdência, dúvidas certamente surgirão neste primeiro momento. Não deixe de entrar em contato com o departamento de Recursos Humanos da sua empresa ou com seu contador para dirimi-las.

Carlos Afonso é sócio-diretor do Grupo MCR – Contabilidade e Auditoria.

Suellen Poian Ramos é Gestora de Departamento Pessoal do Grupo MCR – Contabilidade e Auditoria.